Vấn đề pháp lý, môi trường kinh doanh

Dù đang được quan tâm cải thiện, tháo gỡ dần, khâu thực thi vẫn chậm và yếu, một phần là do quy định pháp luật chưa đồng bộ, chưa đủ rõ ràng, nhưng chủ yếu là do nỗi lo sợ trách nhiệm, sợ sai, chưa vì cái chung trong khi năng lực, trình độ của công viên chức còn hạn chế và khâu phối hợp chưa tốt. Đây là thách thức, bất cập lớn nhất, cũng là nguyên nhân chính làm suy giảm niềm tin.

Vấn đề tài chính

Vấn đề tài chính được thể hiện qua 3 khía cạnh.

Thứ nhất, nghĩa vụ thuế và phí đáo hạn. Điều này đã và đang được Quốc hội, Chính phủ hỗ trợ thông qua việc cho phép giãn hoãn tiền thuế, phí, tiền thuê đất năm 2023, giảm 2% thuế GTGT và giảm 50% mức thu lệ phí trước bạ đối với ô tô trong 6 tháng cuối năm. Tổng giá trị của các chính sách hỗ trợ này theo ước tính của Viện ĐT&NC BIDV là khoảng 206-207 nghìn tỷ đồng, tương đương NSNN giảm thu khoảng 60-61 nghìn tỷ đồng.

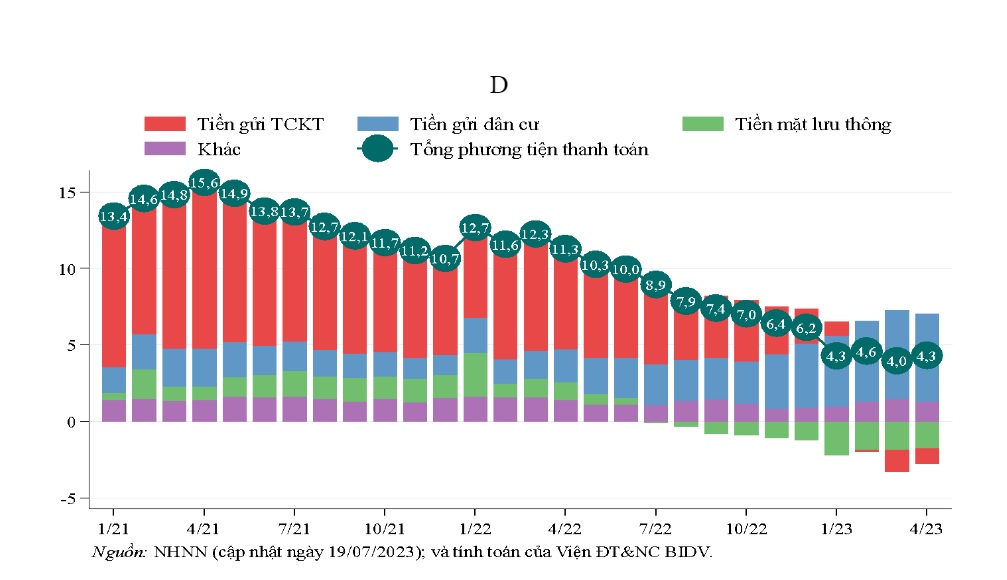

Thứ hai, nghĩa vụ nợ phải trả cho đối tác, khách hàng, nợ đọng lẫn nhau. Điều này, cùng với hạn chế về tiếp cận vốn, khiến doanh nghiệp gặp khó khăn về thanh khoản khi thành phần tiền gửi của các tổ chức kinh tế (TCKT) trong cung tiền tăng chậm lại kể từ quý 2/2022, và thậm chí giảm kể từ tháng 2/2023. Từ đó dẫn tới tốc độ tăng cung tiền (so với cùng kỳ) đã liên tục giảm từ tháng 1/2022 đến tháng 3/2023, trước khi tăng nhẹ trong tháng 4/2023.

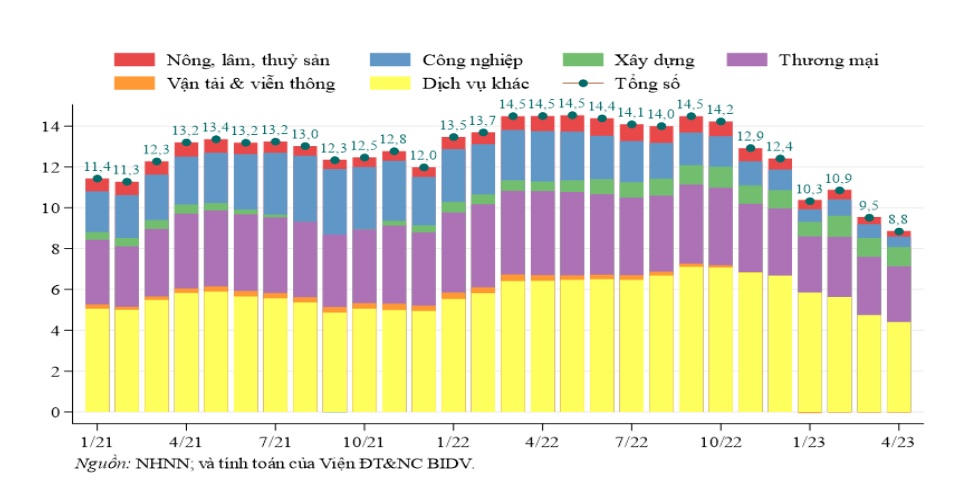

Thứ ba là vấn đề tiếp cận vốn. Đối với kênh tín dụng, theo NHNN, đến ngày 30/6/2023, dư nợ tín dụng nền kinh tế đạt trên 12,4 triệu tỷ đồng, tăng trưởng 4,73% so với đầu năm (đến nay giảm về mức khoảng hơn 4%), tương đương với cùng kỳ năm 2020 và thấp hơn nhiều cùng kỳ của các năm còn lại trong giai đoạn 2018-2022. Trong đó, dư nợ đối với doanh nghiệp khoảng 6,3 triệu tỷ đồng (tăng 4,66% so với cuối năm 2022, chiếm 51% dư nợ nền kinh tế). Dư nợ đối với DNNVV đạt gần 2,3 triệu tỷ đồng, tăng gần 4% so với cuối 2022, chiếm khoảng 19% tổng dư nợ nền kinh tế.

Trong đó, tăng trưởng tín dụng thấp ở hầu hết các lĩnh vực (trừ xây dựng).

Bên cạnh đó, kênh huy động vốn từ thị trường cổ phiếu, trái phiếu doanh nghiệp (TPDN) vẫn bị thu hẹp (do thị trường cổ phiếu phục hồi chậm, thị trường TPDN tiếp tục trầm lắng trong bối cảnh nhiều yếu tố bất lợi từ cuối năm 2022 vẫn chưa kết thúc). Hết 6 tháng đầu năm 2023, mới có gần 49 nghìn tỷ đồng TPDN được phát hành, giảm 73,3% so với cùng kỳ năm 2022.

Bốn nguyên nhân chính khiến tín dụng ngân hàng tăng thấp: Bối cảnh chung rủi ro, thách thức hơn, nợ xấu gia tăng khiến các tổ chức tài chính trên thế giới và cả Việt Nam trở nên thận trọng hơn; khả năng đáp ứng điều kiện vay vốn của bên vay ở mức thấp hơn (do năng lực tài chính suy giảm, giá trị tài sản bảo đảm (nhất là BĐS) bị giảm; năng lực hấp thụ vốn, nhu cầu vay vốn của cả doanh nghiệp và hộ gia đình ở mức thấp (do thiếu đơn hàng, hoạt động sản xuất kinh doanh bị thu hẹp, e ngại tình trạng trì trệ ở một bộ phận công viên chức); một số lĩnh vực lâu nay dựa nhiều vào vốn ngân hàng hay trái phiếu doanh nghiệp đang suy giảm như bất động sản, công nghiệp, dịch vụ khác và vay tiêu dùng.

Nghẽn cả đầu vào lẫn đầu ra

Chi phí đầu vào, bao gồm chi phí nguyên vật liệu, chi phí sản xuất, logistics, lãi vay đang giảm dần nhưng còn ở mức cao, trong khi đầu ra bị thu hẹp, đơn hàng giảm mạnh, một số lĩnh vực chỉ mới có tín hiệu phục hồi đơn hàng từ đầu quý III/2023.

Vấn đề lao động

Thị trường lao động thay đổi nhiều sau dịch bệnh, trong khi nhiều doanh nghiệp chưa theo kịp, vẫn xảy ra tình trạng mất cân đối cung - cầu (chỗ thiếu, chỗ thừa), việc làm, thu nhập bị giảm, chưa kể thái độ làm việc đôi khi còn cầm chừng…v.v.

Riêng với lĩnh vực ngân hàng, các tổ chức tín dụng (TCTD) cũng là doanh nghiệp và phải đối mặt với 3 khó khăn, thách thức chính: (i) nợ xấu đang gia tăng (như nêu trên); (ii) biên lợi nhuận giảm: xu hướng giảm lãi suất là rõ nét, kéo theo giảm biên lợi nhuận của ngành. Đến cuối tháng 6/2023, lãi suất huy động và cho vay đã giảm khoảng 1-1,2% so với đầu năm theo định hướng chung của Chính phủ và 4 lần giảm lãi suất điều hành của NHNN nhằm hỗ trợ bên vay, thúc đẩy phục hồi và tăng trưởng. Trong thời gian tới, mặt bằng lãi suất cho vay kỳ vọng giảm tiếp trong khi lãi suất huy động khó có thể giảm sâu được (vì e ngại người dân dịch chuyển sang đầu tư kênh khác nếu lãi suất tiền gửi giảm sâu), khiến biên lợi nhuận cho vay tiếp tục thu hẹp. Thực tế biên lãi cho vay ròng (NIM) của toàn hệ thống ngân hàng đã giảm từ mức 3,3% năm 2022 xuống còn 3% hiện nay và có thể còn giảm thêm; (iii) áp lực tăng vốn vẫn luôn hiện hữu (đặc biệt là với các NHTM có sở hữu Nhà nước). Tính đến cuối tháng 3/2023, hệ số an toàn vốn (CAR) của nhóm NHTM có sở hữu Nhà nước là 9,57%, nhóm NHTMCP là 11,58%, dù đã tăng nhưng vẫn khá thấp so với chuẩn mực Basel II và các NHTM khu vực (khoảng 12-14%), trong khi đó việc tăng vốn trong giai đoạn này còn gặp nhiều khó khăn. Tuy nhiên, điểm tích cực là các NHTM đều có kế hoạch tăng vốn trong năm nay và 1-2 năm tới.

Đi tìm nguyên nhân

Nguyên nhân khách quan gây nên khó khăn đối với doanh nghiệp đó là, năm nay, kinh tế thế giới tăng trưởng chậm lại, lạm phát, lãi suất dần hạ nhiệt nhưng đang ở mức cao… khiến nhu cầu thương mại, đầu tư, tiêu dùng toàn cầu giảm; trong khi đó, ở trong nước, với một nền kinh tế có độ mở lớn, sức chống chịu còn thấp cùng với những khó khăn, bất cập nội tại,… đã tác động tiêu cực đến nền kinh tế và DN Việt Nam (chưa kể các DN đã yếu đi nhiều sau 3 năm chống chịu với dịch Covid-19).

Nguyên nhân chủ quan có thể kể đến từ môi trường vĩ mô nội tại và bản thân doanh nghiệp. Nền tảng vĩ mô của chúng ta đang khá tốt, nhưng sức chịu đựng với các cú sốc bên ngoài còn yếu, nhất là khi nền kinh tế Việt Nam có độ mở lớn, phụ thuộc nhiều vào khối FDI (chiếm hơn 70% kim ngạch xuất khẩu, 58% kim ngạch nhập khẩu năm 2022), công nghiệp phụ trợ yếu khiến DN phụ thuộc nhiều vào nhập khẩu nguyên vật liệu; lãi suất cho vay mặc dù đã giảm nhưng vẫn còn ở mức cao.

Trong khi đó, bản thân DN bộc lộ nhiều điểm yếu, hạn chế như: (i) năng lực quản trị còn yếu, năng lực dự báo tình hình hạn chế; (ii) năng lực cạnh tranh của nhiều DN còn thấp, khả năng tham gia vào chuỗi giá trị toàn cầu thấp, mức độ không sâu nên dễ bị thay thế, hoặc cắt bỏ trong bối cảnh khó khăn; (iii) nhiều DN phụ thuộc nhiều vào nguồn nguyên vật liệu nhập khẩu (một phần là do CN hỗ trợ chưa phát triển) trong khi chưa đa dạng hóa thị trường xuất khẩu; (iv) nhiều DN sử dụng đòn bẩy tài chính quá cao, đầu tư dàn trải; (iv) Thiếu chính sách liên kết giữa các DN trong nước và DN FDI, dẫn đến còn tình trạng vừa thừa - vừa thiếu; (v) chưa tranh thủ, quyết liệt đổi mới công nghệ, chuyển đổi số và xanh hóa.

Kỳ 2: 9 nhóm giải pháp hỗ trợ cả phía cung và phía cầu